關(guān)鍵詞 |

氫氧化鋰回收,阜新氫氧化鋰回收,鳳城氫氧化鋰回收,氫氧化鋰回收服務(wù)周到 |

面向地區(qū) |

全國(guó) |

氫氧化鋰冶煉廠(chǎng)節(jié)后檢修 原有供給缺口進(jìn)一步放大

供應(yīng)端, 2022年1月,中國(guó)氫氧化鋰產(chǎn)量約16,146噸,環(huán)比減少6%,同比增長(zhǎng)35%。1月氫氧化鋰廠(chǎng)家進(jìn)入檢修期,供應(yīng)量明顯減少;新增產(chǎn)線(xiàn)尚處爬坡期,供應(yīng)增量有限。目前由于碳酸鋰緊缺,苛化廠(chǎng)家原料不足供應(yīng)維持低位。節(jié)后,2月市場(chǎng)供給仍將受到部分大廠(chǎng)檢修影響,預(yù)計(jì)2022年2月氫氧化鋰產(chǎn)量將繼續(xù)減少至13,564噸,環(huán)比減少16%,同比增長(zhǎng)14%。3月同樣受到檢修影響,產(chǎn)量將進(jìn)一步下滑。值得注意的是,近期由于碳酸鋰價(jià)格氫氧化鋰,部分企業(yè)從氫氧化鋰產(chǎn)線(xiàn)分撥更多原料給到碳酸鋰生產(chǎn)線(xiàn),因此產(chǎn)量出現(xiàn)下滑。2022年1季度,預(yù)計(jì)整體氫氧化鋰產(chǎn)量將環(huán)比下滑約14%。

需求端,頭部電池廠(chǎng)由于前期搶裝,需求前移,因此1月對(duì)高鎳材料廠(chǎng)訂單出現(xiàn)大幅減量。而海外訂單較好,少部分企業(yè)仍有增產(chǎn)。進(jìn)入2月,由于生產(chǎn)天數(shù)較少,疊加國(guó)內(nèi)訂單仍有小幅減量,預(yù)計(jì)2、3月高鎳需求仍有走弱跡象。

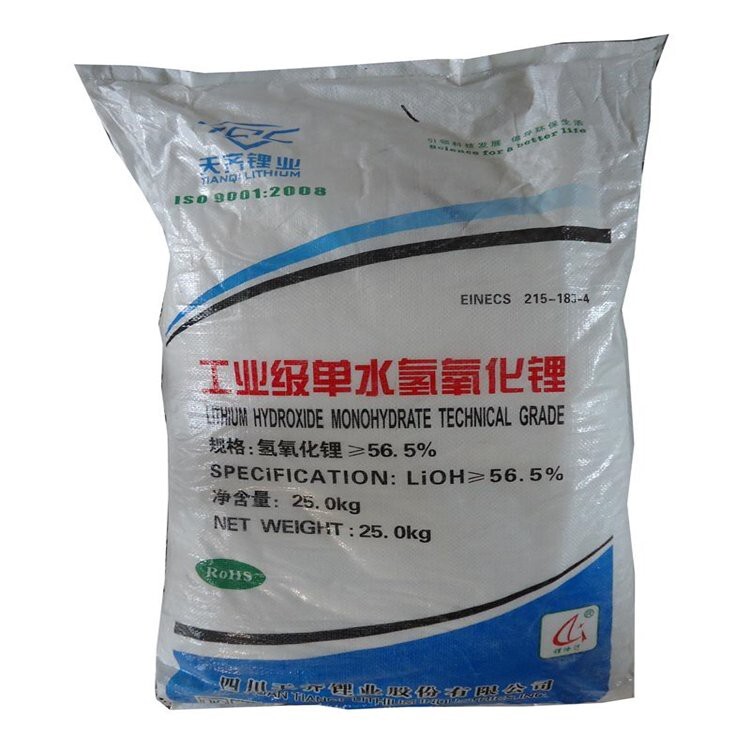

公告顯示,2019年11月8日,天宜鋰業(yè)與寧德時(shí)代簽署了《合作協(xié)議書(shū)》。寧德時(shí)代和天宜鋰業(yè)同意結(jié)為合作伙伴,為共同打造鋰電產(chǎn)業(yè)鏈競(jìng)爭(zhēng)優(yōu)勢(shì),共同抵御市場(chǎng)風(fēng)險(xiǎn)。根據(jù)《合作協(xié)議書(shū)》,寧德時(shí)代根據(jù)市場(chǎng)和生產(chǎn)經(jīng)營(yíng)需求,向天宜鋰業(yè)采購(gòu)碳酸鋰和氫氧化鋰產(chǎn)品;天宜鋰業(yè)滿(mǎn)足寧德時(shí)代采購(gòu)需求并保障供應(yīng),按照寧德時(shí)代要求的產(chǎn)品指標(biāo)參數(shù)為寧德時(shí)代加工生產(chǎn)電池級(jí)碳酸鋰和氫氧化鋰產(chǎn)品,并供應(yīng)給寧德時(shí)代。合作期限自協(xié)議簽訂之日起至2024年11月7日止。

2020年11月,公司以現(xiàn)金方式收購(gòu)晨道投資持有的天宜鋰業(yè)26%股權(quán),交易金額合計(jì)為1.62億元。本次交易完成后,天華超凈持股比例達(dá)到68%,成為天宜鋰業(yè)的控股股東。

天華超凈在新披露的公告中表示,如今天宜鋰業(yè)已成為貢獻(xiàn)主要收入和利潤(rùn)的子公司。天宜鋰業(yè)的全資子公司偉能鋰業(yè)未來(lái)還將建設(shè)5萬(wàn)噸氫氧化鋰產(chǎn)能。本次收購(gòu)?fù)瓿珊螅緦?duì)天宜鋰業(yè)持股比例將由68%上升至75%,進(jìn)一步提高對(duì)天宜鋰業(yè)的持股比例,與公司布局鋰電材料的發(fā)展戰(zhàn)略相符。通過(guò)進(jìn)一步提高持有天宜鋰業(yè)的股權(quán)比例,公司能夠更好的分享天宜鋰業(yè)持續(xù)增長(zhǎng)的收入和利潤(rùn),未來(lái)天宜鋰業(yè)實(shí)施的分紅也將更多的歸屬于上市公司。

據(jù)悉,在產(chǎn)能方面,天宜鋰業(yè)一期配套的技改項(xiàng)目完成后新增0.5萬(wàn)噸設(shè)計(jì)產(chǎn)能;二期年產(chǎn)2.5萬(wàn)噸電池級(jí)氫氧化鋰項(xiàng)目也如期竣工驗(yàn)收。目前該項(xiàng)目進(jìn)入投料試生產(chǎn)階段并產(chǎn)出合格產(chǎn)品,一期技改及二期項(xiàng)目達(dá)產(chǎn)后,天宜鋰業(yè)電池級(jí)氫氧化鋰產(chǎn)品的總產(chǎn)能將達(dá)到5萬(wàn)噸/年。

漲瘋了——可以總結(jié)2021年動(dòng)力電池原材料價(jià)格變化,給電池企業(yè)留下的深刻記憶。

——可以詮釋目前國(guó)內(nèi)動(dòng)力電池企業(yè)要想快速釋放產(chǎn)能,對(duì)上游材料的渴望。

進(jìn)入2022年,在汽車(chē)電動(dòng)化和“雙碳”戰(zhàn)略推動(dòng)下,市場(chǎng)對(duì)動(dòng)力、儲(chǔ)能電池的需求將持續(xù)旺盛,勢(shì)必刺激上游動(dòng)力電池材料端整體將保持高景氣態(tài)勢(shì)。

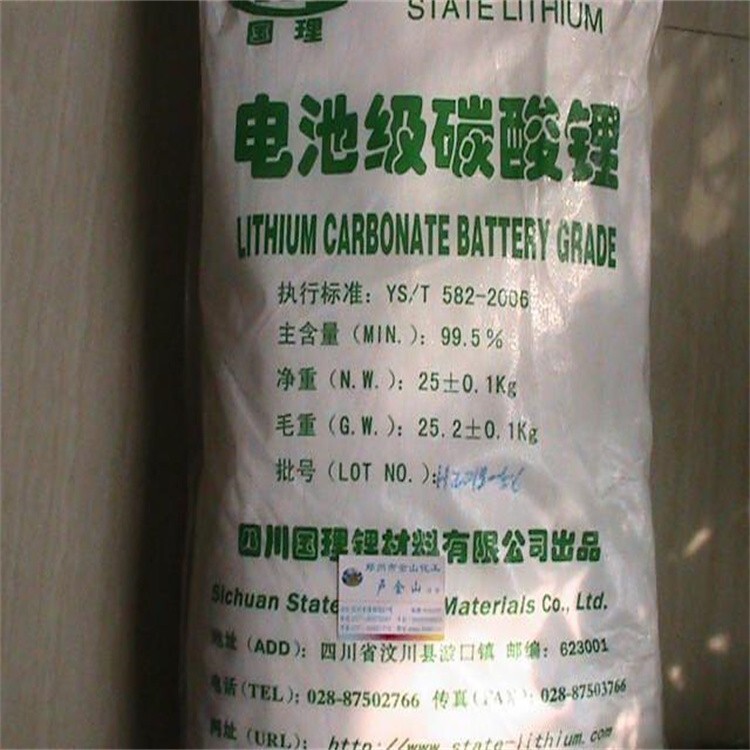

以碳酸鋰為例,新市場(chǎng)數(shù)據(jù)顯示,2月16日,電池級(jí)碳酸鋰均價(jià)突破43萬(wàn)元/噸,較日再漲0.85萬(wàn)元/噸。

“一天漲了近一萬(wàn)!還找不到貨!”成為電池產(chǎn)業(yè)鏈企業(yè)的普遍感受。

事實(shí)上,今年元旦期間,電池級(jí)碳酸鋰的價(jià)格已突破30萬(wàn)元/噸。隨后40余天,價(jià)格已上漲約33%。

在需求端,目前包括寧德時(shí)代、LG新能源、比亞迪、蜂巢能源、億緯鋰能、國(guó)軒高科、遠(yuǎn)景(參數(shù)丨圖片)動(dòng)力、Northvolt、欣旺達(dá)、力神電池、中創(chuàng)新航等全球多家頭部電池企業(yè)到2025年的規(guī)劃產(chǎn)能已超過(guò)3000GWh,對(duì)碳酸鋰、氫氧化鋰等鋰材料的需求將大幅增長(zhǎng)。

據(jù)機(jī)構(gòu)測(cè)算,未來(lái)五年,我國(guó)碳酸鋰市場(chǎng)供需矛盾仍難以平衡。僅2022年,我國(guó)碳酸鋰市場(chǎng)就將有約7%的供應(yīng)缺口。

無(wú)偶,不單單是碳酸鋰,鎳、鈷,以及需要用到鋰的各種電池關(guān)鍵材料價(jià)格,目前也都維持在高位。

為了穩(wěn)定原材料供應(yīng),近兩年,在包括寧德時(shí)代、國(guó)軒高科、億緯鋰能、LG新能源等頭部企業(yè)的下,全球刮起了“掃礦”之風(fēng),旨在穩(wěn)定原材料資源的儲(chǔ)備。

值得注意的是,整體來(lái)看,目前我國(guó)動(dòng)力電池主要原材料進(jìn)口量占比依然較大,對(duì)外依存度非常高。

以鋰資源為例,我國(guó)雖然是全球第五大鋰礦資源國(guó),但鋰礦資源大多分布在青藏高原等生態(tài)脆弱的地區(qū),且交通不便,開(kāi)發(fā)難度大,所以約80%的鋰都需要從澳大利亞、智利等國(guó)進(jìn)口。然而,隨著相關(guān)鋰原產(chǎn)國(guó)政策的收緊,我國(guó)企業(yè)進(jìn)口鋰產(chǎn)品也將面臨著許多不確定風(fēng)險(xiǎn)。

此外,鎳鈷等鋰電池關(guān)鍵資源的進(jìn)口依存度更是高達(dá)90%。

一方面是全球汽車(chē)電動(dòng)化和碳中和目標(biāo)下對(duì)鋰電池需求持續(xù)高漲;另一方面是原材料供應(yīng)存在著安全風(fēng)險(xiǎn);再者,碳酸鋰以及鎳、鈷等產(chǎn)品價(jià)格普遍高企。綜合因素影響下,從廢舊動(dòng)力電池中回收鋰鹽、鎳、鈷等材料,就成為了一個(gè)非常具有經(jīng)濟(jì)價(jià)值和前景的產(chǎn)業(yè)了。

理論上看,每噸磷酸鐵鋰材料可回收碳酸鋰0.23噸;每噸三元材料可回收碳酸鋰0.38噸。而隨著回收技術(shù)的提高,資源回收率將大幅提升。近日,寧德時(shí)代表示,“公司鋰回收率已超90%,鋰回收目前已在供應(yīng)保障中起到一定作用。”也間接表明了鋰回收在其資源供應(yīng)保障,以及成本競(jìng)爭(zhēng)力提升方面的作用。

但回收之路依舊道阻且長(zhǎng)。

————— 認(rèn)證資質(zhì) —————