關鍵詞 |

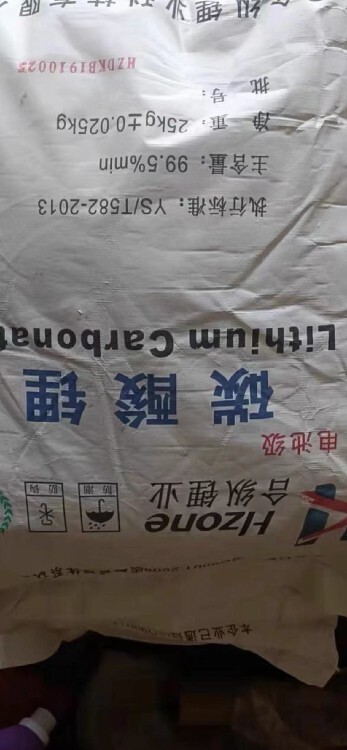

成都金牛回收碳酸鋰,馬鞍山雨山回收碳酸鋰,廣州增城回收碳酸鋰,寧波慈溪回收碳酸鋰 |

面向地區 |

全國 |

碳酸鋰回收。碳酸鋰噸袋包裝秤作業流程:

1、包裝前:將空托盤放到稱重平臺下的包裝位置上。

2、套袋:啟動設備,夾袋裝置自動夾袋,把包裝袋的灌裝口夾住,使其處于密封狀態,升降架自動上升到人工設置的,適合這種口袋的包裝位置。

3、去皮:包裝機自動把包裝袋的重量進行去皮。

4、快加料:包裝機自動控制打開重力式加料機構,在加料過程中,稱重儀表連續稱重包裝袋中物料的重量,當包裝袋中物料的重量達到人工設定的快加量值時,快加料結束。

5、慢加料:快加料結束后包裝機自動切換成慢加料,當慢加料到物料的重量等于定量值時,加料過程結束,包裝機自動停止加料器。

6、卸料: 碳酸鋰噸袋包裝秤加料結束后,等裝滿料的包裝袋落到托盤上后,由工人按下輸送按鈕啟動輸送機將料袋輸送出包裝位置,待叉車來把托盤運走。

回收碳酸鋰廠家 碳酸鋰是鋰電池正極材料的重要組成部分,當前鋰價已進入個別設定的合理區間。中國科學院院士、清華大學教授歐陽明高近日在“云上宜賓-對話”上表示,10萬~20萬元是碳酸鋰相對合理的價格區間,

歐陽明高表示,設定碳酸鋰價格的合理區間,一方面要通過生產成本的測算,同時也要考慮電池回收和產業鏈安全問題。就碳酸鋰成本而言,從成本較低的鹽湖提鋰到成本較高的云母提鋰,目前生產成本在每噸5萬~16萬元的區間。從電池回收的角度來說,如果碳酸鋰價格低于每噸10萬元,電池回收行業會受到較大影響。

值得注意的是,在電池級碳酸鋰跌破20萬元/噸時,就有券商研報預計降價進入尾聲。中信建投研報指出,跌破20萬元/噸已致部分外購礦石的鋰鹽加工廠虧損,底部成本支撐逐步顯現,鋰鹽企業出現減產,月度產量連續下滑。價格繼續下跌或引發鋰鹽廠減產擴大,以及部分高成本礦山推遲投產,形成成本支撐,預計鋰鹽價格下跌已經步入尾聲,建議重視底部布局機會。

然而,某不具名的碳酸鋰分析師認為,供需狀況對鋰價表現影響更大,碳酸鋰的下游終端主要是新能源汽車,市場確實有筑底意愿,但國內新能源車市表現一般,上游原材料廠商信心不足,盡管多數廠商在減產,但也有個別廠商在放量,因此碳酸鋰的市場供應相對充裕。

回收電池級碳酸鋰

國內行業集中度較高

我國是碳酸鋰生產大國,在新能源政策提振下,近年來國內碳酸鋰產量平穩增長,從2016年的年產7.8萬噸增長至2022年的35萬噸,年復合增長率達28%。從碳酸鋰生產格局來看,我國碳酸鋰生產區位與企業分布相對集中,行業集中度較高。

從碳酸鋰產品原料來看,目前碳酸鋰的生產來源主要有冶煉、提純和回收三部分,目前國內回收市場體量很小,碳酸鋰生產以冶煉為主要方式,常用冶煉原料包括鋰輝石、鋰云母與鹽湖鹵水三種類型。2022年,碳酸鋰產品中有12.3萬噸的鋰輝石產品、9.6萬噸的云母產品以及6.8萬噸鹽湖產品,占比分別為35.1%、27.5%和19.4%。

鋰輝石的特點主要是鋰含量高、雜質少,多用于生產電池級碳酸鋰。鋰云母品位相對低,含鋰量比鋰輝石少,且云母本身是銣銫伴生礦,雜質含量也更高,更常用于生產工業級碳酸鋰。鹽湖同樣有鋰含量和雜質含量的問題,尤其是我國的鋰資源稟賦相對一般鎂鋰比高,多數鹽湖產品為工業級碳酸鋰,需要進一步提純才能制備電池級碳酸鋰。

從國內碳酸鋰生產區域分布來看,主要的生產區域沿著資源分布,與上游冶煉企業區位重疊。碳酸鋰主要生產省份為江西、四川、青海三省,三省合計生產占比為77%,三省均是鋰礦資源集中分布地區。其中,江西是我國大的鋰云母資源分布省份,有南氏鋰業、贛鋒鋰業等龍頭,多為云母原料和進口鋰輝石原料生產碳酸鋰;四川是我國大的輝石資源分布省份,省內有天氣鋰業等大型鋰鹽生產商;青海是我國大的鹽湖鹵水分布省份,藍科鋰業、五礦鹽湖等是國內鹽湖原料碳酸鋰的主要生產商。

從我國碳酸鋰生產企業分布結構來看,上游生產商總量共有50—60家,行業集中度較高。2022年,全國產量居位的企業碳酸鋰產量合計為20萬噸,約占總產量的57%,生產格局較為集中。其中,產量大的企業南氏鋰電2022年產量為3.3萬噸,占比9%,行業尚無壟斷龍頭出現。

從碳酸鋰產品類型分布來看,電碳和工碳的產量分布較為均勻。其中,電池級產品產量稍多,2022年的生產總量約為18萬噸,約占總產量的51%;工業級年產量17萬噸,約占49%。

生產周期具備季節性

回收碳酸鋰

碳酸鋰的生產周期有一定的季節性特征,主要受到鹽湖季節性結冰、企業裝置定期檢修等情況影響。不過,碳酸鋰整體產能仍相對平穩,不會出現季節性斷產、斷供的極端情況,淡旺季的產量波動對階段性供需情況難有較大影響。

從過往經驗來看,每年1—2月,由于青海鹽湖結冰、企業例行裝備檢修、春節放假等因素,國內鹽湖產量普遍下降30%—40%。3月后,隨著氣溫升高,碳酸鋰產量則迅速回升,直到6月開工率達到頂峰。7月后,由于夏季高溫限電限產,碳酸鋰產量小幅下降,但是仍保持較高產量直到12月。

上游產能周期相對長

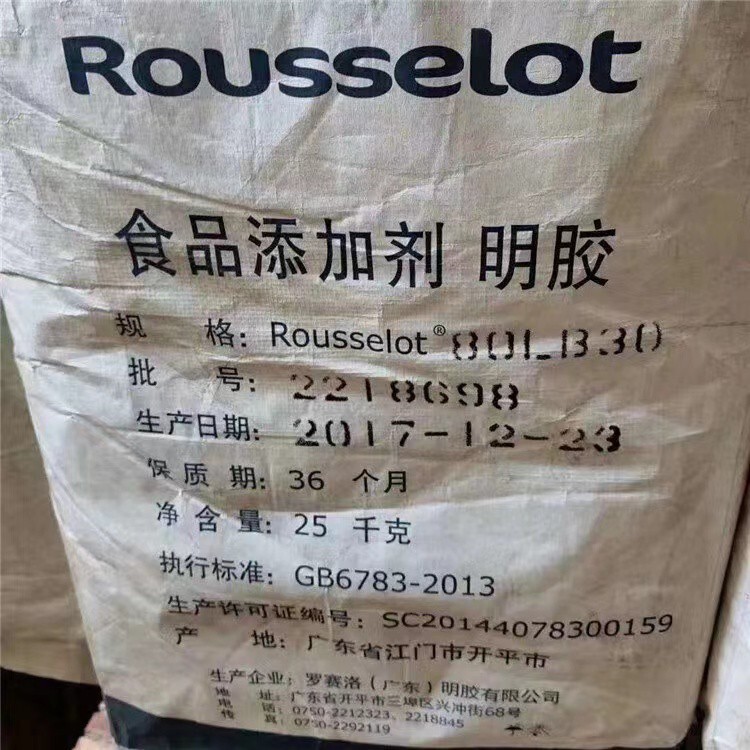

碳酸鋰回收

隨著新能源市場興起,碳酸鋰作為動力電池主要原材料的需求也在近年來大幅提升。2022年,我國碳酸鋰消費量為50.5萬噸,相比2016年增長405%。我國具有全球完善的鋰電池產業鏈,是碳酸鋰的主要產銷區,超過90%的磷酸鐵鋰正極、錳酸鋰正極、鈷酸鋰正極、電解液以及超過50%的三元正極,目前我國碳酸鋰消費量約占全球81%。

碳酸鋰的下游,一方面,直接關系到新能源終端市場,而新能源終端市場仍處在上行期,新能源汽車銷量從2016年約50萬輛增長到2022年約690萬輛,漲幅超過10倍,也帶動動力電池裝機量從2016年的28.2GWh增長到2022年的294.1GWh。另一方面,儲能電池在未來的增速也很可期,儲能電池隨著新能源發電加儲能模式的推廣,有成為碳酸鋰未來新消費支柱的可能性。根據相關部門2021年發布的《關于加快推進新型儲能發展的指導意見》,我國將加快電化學儲能的建設,推進新能源發電加儲能模式,目標是在2025年實現新型儲能市場從商業化轉變到規模化發展。

回收碳酸鋰廠家

碳酸鋰下游產品可分為傳統行業產品和鋰電池,碳酸鋰在鋰電產品中的應用更多集中在正極材料。在2022年碳酸鋰下游消費中,傳統行業產品占比僅為7%,鋰電池占比為93%。其中,81%為正極材料,7%為電解液。鋰電池的下游主要指向新能源汽車、消費電子、儲能等,碳酸鋰傳統應用領域包括玻璃陶瓷、醫藥、潤滑脂等行業。

近年來,我國新能源汽車的銷量增長明顯,碳酸鋰作為動力電池的主要原材料,已成為碳酸鋰下游消費大的領域,并成為價格重要的主導因素。新能源汽車在碳酸鋰下游消費占比由2016年27%上升至2022年的60%,在2016—2022年碳酸鋰新增消費中,新能源汽車占比達的69%。另外,儲能行業發展較快,未來潛力較大,但短期內對碳酸鋰需求的影響力仍不及新能源動力電池領域。

主流電池正極材料可分為磷酸鐵鋰、三元材料(可進一步分為中低鎳三元和高鎳三元)、鈷酸鋰、錳酸鋰四大類。磷酸鐵鋰主要用于新能源汽車動力電池和儲能電池;三元材料主要用于新能源汽車動力電池;鈷酸鋰主要用于消費電子電池;錳酸鋰主要用于兩輪電動車電池。2022年,我國四大正極材料需求合計40.9萬噸。其中,磷酸鐵鋰和三元材料作為目前新能源汽車動力電池主要的技術路線,2022年需求量分別為24.6萬噸和11.5萬噸,占比分別為49%和23%。

現階段,新能源汽車動力電池技術路線集中于磷酸鐵鋰動力電池和三元材料動力電池。在2022年國內動力電池裝車量中,磷酸鐵鋰動力電池裝車量為183.8GWh,三元材料為110.4GWh,磷酸鐵鋰占比62%,三元材料占比38%。歷史上,磷酸鐵鋰動力電池和三元材料占比隨著新能源汽車動力電池技術的發展交替上升。近年來,由于刀片電池、CTP麒麟電池等技術創新,磷酸鐵鋰占比進一步擴大。

在鋰電儲能領域,磷酸鐵鋰電池相比三元鋰電池,安全穩定性更高、循環壽命以及全周期成本更優。儲能電池產業處于發展初期,增速較快。數據顯示,2022年我國儲能電池裝機量超過100GWh,同比增長超過130%。未來隨著政策目標逐步實現以及磷酸鐵鋰逐漸成為儲能電池主流技術方向,儲能行業有望成為碳酸鋰新的需求支柱。

| 主營行業:廢化工原料回收 |

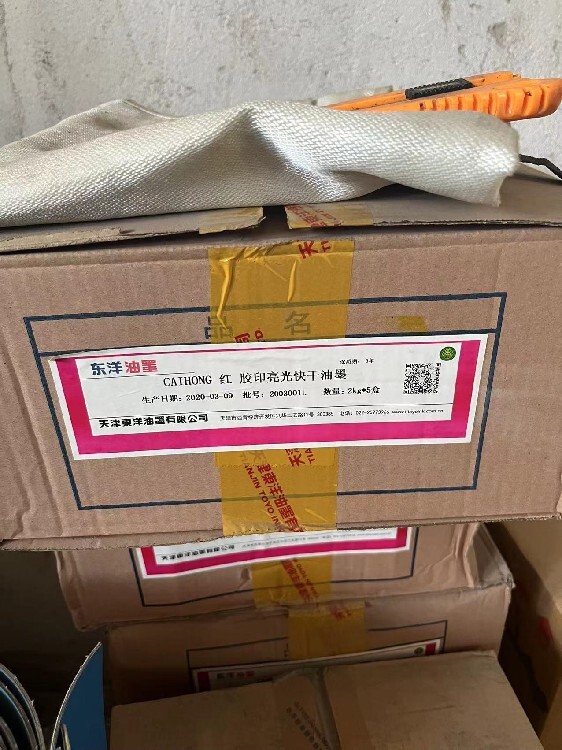

| 公司主營:廢舊化工原料回收,回收染料顏料,回收油漆油墨,回收日化原料 |

| 采購產品:染料,顏料,油漆,碳酸鋰,橡膠助劑,醫藥原料,日化原料,海綿發泡原料,皮革染料 |

| 主營地區:全國 |

| 企業類型:有限責任公司 |

| 公司成立時間:2022-09-24 |

| 經營模式:生產型 |

| 公司郵編:276000 |